隨著供應收緊,運費成本上升:2026 年市場前景

更新: 星期四, 八月 07, 2025 | 06:00 上午 CDT

Onthispage

美國現貨市場

2025 年貨車載貨運現貨率預測

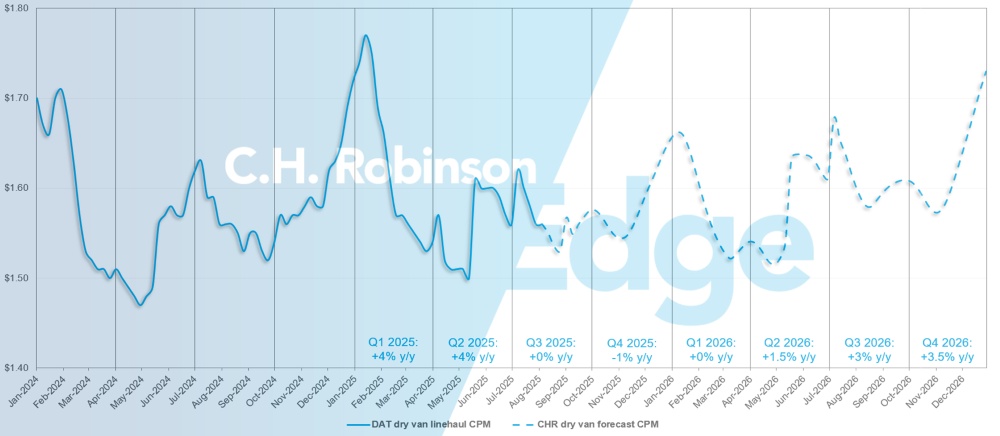

C.H. Robinson正在下調 2025 年卡車現貨運費預測,預計年比變化從 +4.0% 降至 +2.0%。 這一變化反映了紀念日假期後的成本低於預期,而不是因為 2025 年下半年的前景有任何重大變化。

2026 年貨車載貨運現貨率預測

C.H. Robinson預計,2026 年美國卡車現貨運費將小幅上漲,我們的模型反映出乾貨車和冷藏貨運量年增約 2%。 這種期望主要由貨車載量供應因素形成。到目前為止,目前有很少證據表明明明明貨運量將大幅增加明年的催化劑。

由於進口和出口的大幅波動,以及從而對庫存的影響,美國實質國內生產總值(GDP)在 2025 年一直波動。退出這些因素時,可見,國內商品和服務需求的年增長已從 2024 年的 3% 增長放緩至 2025 年第一季 1.5%,2025 年第二季增長 1.1%。

這種放緩的大部分都是由於消費者支出水平下降,這是美國經濟的最大驅動力以及美國貨運量的最大驅動力。隨著進口貨物開始反映價格上漲和移民放緩,我們不預期美國增長將重大加速。

在供應方面,8 級拖拉機訂單低迷以及小型貨運公司退出市場的步伐表明卡車運輸能力正在繼續合理化。 這種動態在季節性壓力的期間尤其明顯,例如 Road Check Week(Road Check Week),當時現貨市場收緊導致成本波動比以前幾年更大。由於貨運公司供應減少,預計這些事件導致的成本波動將持續下去。

2026 年預測增長的主要驅動因素是運營卡車成本持續的通脹。最近發布的美國運輸研究所 (ATRI) 調查顯示,2024 年,卡車載運營成本增長近 4%,不包括燃料。這筆 4% 的增長是在三年的營運成本通脹率上升 25% 的層面上。

此外,ATRI 調查表明,通貨膨脹持續到 2025 年,與 2024 年全年相比,2025 年第一季度上升近 2%。ATRI 的 2025 年預測數據以及我們的貨運公司調查顯示,這一趨勢仍在持續。 儘管通貨膨脹較大的增加,但隨著更多容量離開市場,運營卡車的成本將更大的影響力。

對於托運人來說,這意味著整車運輸市場可能會保持供需基本平衡,但貨運公司的成本壓力可能會對運費產生穩定上升的影響——尤其是在中斷期間。 經濟狀況、貿易政策或貨運公司供應的重大變化可能會改變這些預期和我們對 2026 年的預測。 進入 RFP 季節和 2026 年規劃,請聯絡C.H. Robinson代表以協助您進行情境規劃。

美國現貨市場預測:乾貨車載貨

C.H. Robinson 2025 年乾貨車每英里成本預測已下調至年增 2%,而 2026 年預測則為年增 2%。

C.H. Robinson現貨市場乾貨車裝載量預測

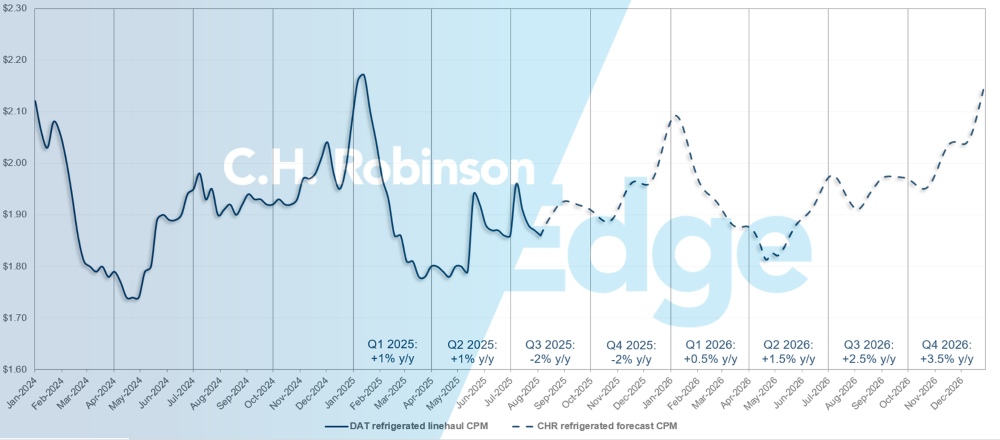

美國現貨市場預測:冷凍貨車

C.H. Robinson 2025 年冷藏車每英里成本預測略有下降,年減 1%,而 2026 年預測則為年上升 2%。

C.H. Robinson現貨市場冷藏卡車裝載預測

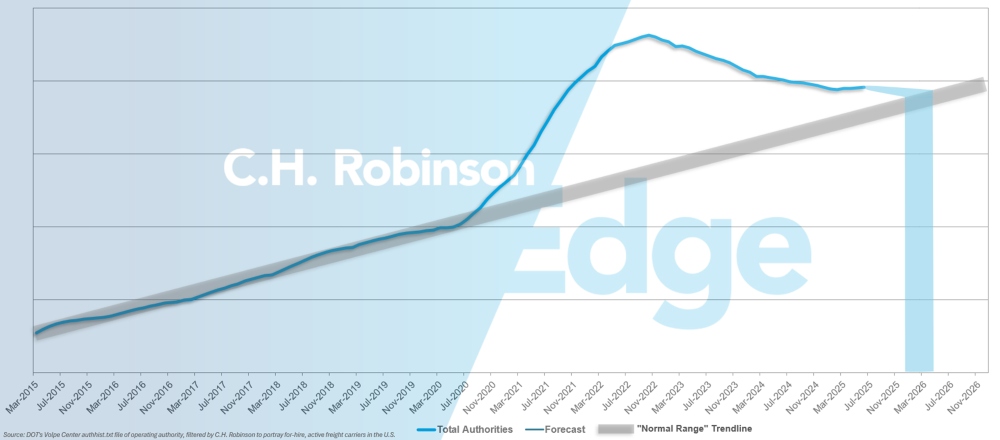

出租貨運公司預測

如果美國貨運公司繼續以目前的速度流失,那麼獲得經營許可的貨運公司數量將在2026年初甚至更晚的時候恢復到歷史水準。

C.H. Robinson出租貨運公司預測

受季節性暫時性成長影響,5月授權的貨運公司數量略有增加,6月則再次出現下降。 預計未來幾個月內貨運公司將進一步小規模減員。

合約卡車載貨環境

以下見解來自C.H. Robinson Managed Solutions ™ ,該公司為不同行業的大量客戶提供服務。

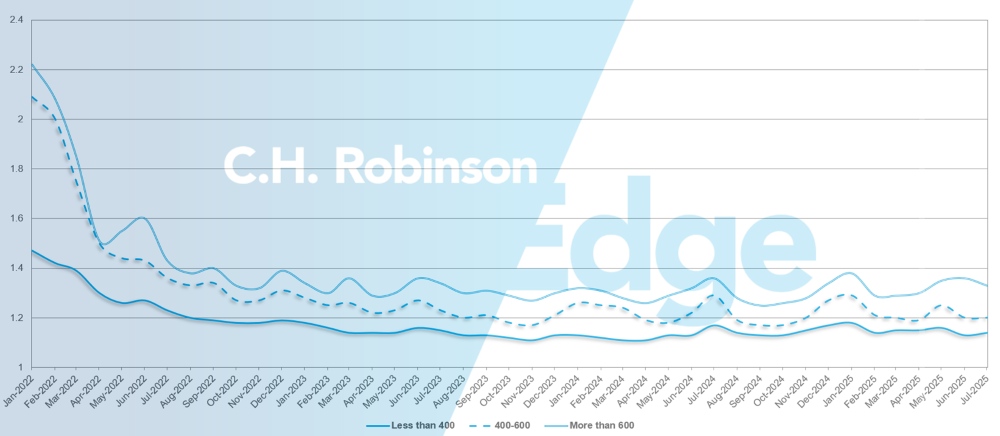

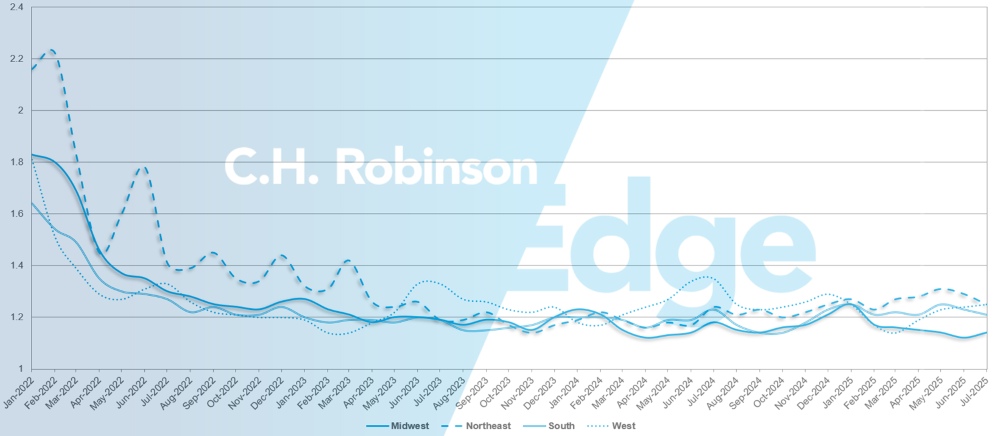

路線指南深度是當中標的運輸供應商拒絕投標時,托運人需要在多大程度上採取備用策略的指標。 1 表示完美表現,2 表示極差。如下圖所示,約三年來,它保持在歷史最低水平。

在 7 月份,美國所有地區和貨件的路線指南深度為 1.2,與上個月 1.21 相比,略有改善。

從里程角度來看,超過 600 英里的長途旅程在 7 月份的路線指南深度為 1.33,比上個月的 1.35 和 2024 年 7 月的 1.35 更好。

對於少於 400 英里的較短途程,2025 年 7 月的路線指南深度為 1.14,較上一個月的 1.13 小幅差,但比 2024 年 7 月的 1.16 點更好。

北美路線指南深度指標:英里

在地理上,西部的變化是所有地區中最小,比上個月惡化了 1%,而東北部則發生了最大的變化,改善了 3.3%。在美國所有地區,路線指南深度仍保持在 1.14 至 1.25 之間的低水平。

美國路線指南深度指標:地區

冷藏整車貨運

美國東海岸

東南部出口冷藏品市場仍然疲軟,容量充足。由於來自該州的出口量有限,目前往佛羅里達州的貨運是最具挑戰性的。

雖然馬薩諸塞州出發的貨運活動明顯上升導致了一些緊張局勢,東北市場整體也很軟弱。如果可能,在規劃出發或附近的馬薩諸塞州出貨時,請增加交貨時間,以確保最優惠的價格。

美國中部

中西部市場仍然相對穩定,容量廣泛可用,僅取決於費率。最近,印第安納州和密西根州的貨運活動增加,貨運公司一直優先考慮最基本、最簡單的貨運。

在密蘇里州和阿肯色州,當天的容量仍然緊湊,儘管在提前通知後,供應情況提高。達拉斯出境貨運經常經歷了間歇性的緊張局勢,但總體而言,這是一種速率與容量的動態。單次取貨和送貨運的貨運以最具競爭力的價格進行有效率。南德克薩斯州繼續顯示穩定的容量,中斷最少。

這些趨勢預計將持續到勞動節到 2025 年第四季,唯一預期的中斷是假日週末本身。此外,由於貨運公司對東南方向的興趣目前有限,因此運往該方向的貨運費率正在上漲。

美國西海岸

西海岸商品最近的季節性轉變已開始改變貨運市場動態。在華盛頓,櫻桃季預計將在 8 月初結束,這應該緩解一些交易容量限制,並在 9 月份蘋果季節前在市場上創造短暫靜。

從亞利桑那州出發的葡萄出貨已轉移到加利福尼亞州。由於貨運公司獲得的回程貨運量減少,導致運往亞利桑那州的進口成本增加。 相反,亞利桑那州的出口利率下降。儘管容量仍然存取,加利福尼亞州的短途貨物成本上升,尤其是預訂時間很短的預訂,以及前往太平洋西北部和亞利桑那州的貨運費用上升高。

本月,由於當地季節性貨運不足,由於西方向東南部的長途運輸成本預計將上漲,而中西部和東北部的貨運費率繼續穩定或略有下降。

平板貨車

預計平板容量緊湊的口袋將持續到夏末,但更廣闊的市場正逐漸穩定。

7 月份情況跟隨季節性模式,全國貨物對卡車比率在五月和六月達到頂峰後減輕。市場在 7 月 4 日假期後開始正常化,儘管孤立地區經歷短期波動,尤其是項目貨運集中或天氣影響持續的地區。

現貨市場交易量仍遠高於 2024 年水平,但自初春激增以來,其中大部分是由於美國關稅增加之前的航運活動所驅動。隨著這一波浪潮消退,建築物運費的峰值減少,今年初較高的平板現貨利率不太可能持續。

由於美聯儲最近宣布,利率目標將保持在 4.25% -4.50% 以抵抗通脹,這也意味著資本投資不太可能有意義增加,並且對建築材料和製造業的需求也不會臨近。隨著颱風旺季臨近,風暴受到風暴損害的風險,這將需要建築材料增加。突然、急劇和本地化的需求增加可能會將規模重新推向更高的平板費率。

正如7 月份C.H. Robinson貨運市場更新所述,颶風季節預計將在 9 月初至中旬達到高峰。 向東部和海灣海岸州移出貨物的託運人,強烈建議在風暴發生前制定計劃。

為了保持領先地位,許多託運人都專注於三個關鍵策略:延長交貨時間、及早確保產能以獲得競爭力的價格,以及運用所有相容的設備類型來保持彈性,他們的貨物可以安全地運行。C.H. Robinson供應鏈檢查報告是一個強大的資源,它是發現低效率、驗證路線策略和減少隱性成本的有效方法。 即使在軟化的市場中,這些實用步驟也有助於節省並確保服務穩定性。

貨運公司之聲

對C.H. Robinson網路中 45 萬家合約貨運公司的橫斷面觀察:

市場

- 整體利率似乎正在進入穩定的模式,跟隨季節性預期。

- 一些貨運公司正在尋求協調航線,以優化最適合其網路的貨運量。

驅動程式

- 司機數量充足,但貨運公司仍優先考慮最優質的司機。

- 在美國對司機的英語能力規範的嚴格執行並沒有意義的影響。

設備

- 多家貨運公司表示將縮減車隊規模以增加現金流。 他們正在移除更多通用的設備,例如乾式貨車拖車,從而使得更多的專業化。

文件

文件